- Strona główna

- Blog

- Spółka z ograniczoną odpowiedzialnością czy spółka komandytowa? – kompendium porównawcze

Katarzyna Król, 15 kwietnia 2020

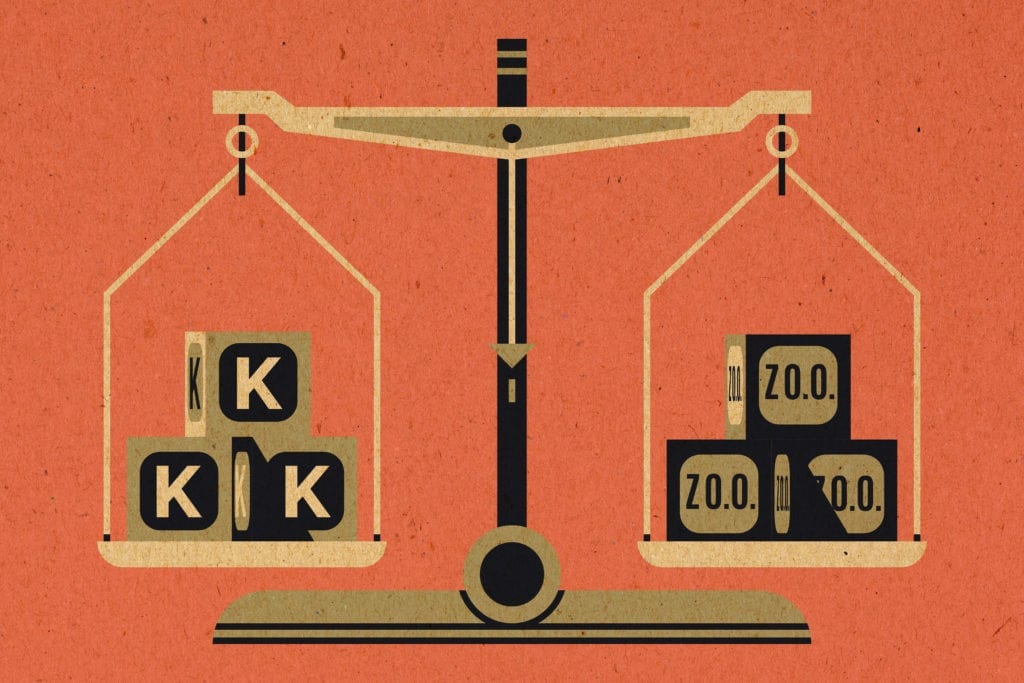

Spółka z ograniczoną odpowiedzialnością czy spółka komandytowa? – kompendium porównawcze

W ostatnim czasie dwoma najpopularniejszymi formami prawnymi prowadzenia działalności gospodarczej są spółka komandytowa i spółka z ograniczoną odpowiedzialnością. Poniższy artykuł ma stanowić kompendium wiedzy na temat najistotniejszych różnic pomiędzy nimi.

1.Założenie spółki

Zarówno w przypadku spółki komandytowej, jak i spółki z ograniczoną odpowiedzialnością ,umowa spółki wymaga formy aktu notarialnego. Jeśli mamy do czynienia z jednoosobową spółką z ograniczoną odpowiedzialnością jest to akt założycielski. Tak w jednym, jak i w drugim przypadku ustawodawca przewidział możliwość założenia spółki przez Internet. Nie wymaga to spełnienia wymogu zawarcia umowy w formie aktu notarialnego. Aby skorzystać z tej możliwości, wspólnicy muszą posiadać bezpieczny podpis elektroniczny. Weryfikuje się go przy pomocy ważnego, kwalifikowanego certyfikatu. Inną możliwością jest profil zaufany ePUAP, za pomocą którego potwierdza się podpis przez wspólników. Treść umowy spółki zawieranej przez Internet jest bardzo ograniczona. Wspólnicy mają możliwość jedynie wybrania w formularzu z góry narzuconej treści. Nie ma możliwości wprowadzania własnych, indywidualnych rozwiązań.

2. Wspólnicy i ich odpowiedzialność za zobowiązania spółki

Spółka komandytowa charakteryzuje się dwoma rodzajami wspólników: komplementariuszem i komandytariuszem. Komplementariusz ponosi nieograniczoną odpowiedzialność za zobowiązania spółki całym swoim majątkiem. Komandytariusz natomiast, ma ograniczoną odpowiedzialność do wysokości sumy komandytowej. Jeśli komandytariusz wniesie wkład na pokrycie sumy komandytowej, zwalnia się go z odpowiedzialności za zobowiązania. W spółce z ograniczoną odpowiedzialnością nie mamy szczególnych rodzajów wspólników. Ważne natomiast jest to, że do powstania spółki z ograniczoną odpowiedzialnością wystarczy jeden wspólnik. W spółce komandytowej musi wystąpić co najmniej jeden komplementariusz i co najmniej jeden komandytariusz. Wspólnicy w spółce z ograniczoną odpowiedzialnością nie ponoszą odpowiedzialności za zobowiązania spółki. Odpowiedzialność tę w pierwszej kolejności ponosi spółka ze swojego majątku. W przypadku bezskutecznej egzekucji z majątku spółki z ograniczoną odpowiedzialnością, wierzyciel ma prawo dochodzić roszczenia bezpośrednio z majątku osobistego członka zarządu.

3. Kapitał zakładowy

W spółce z ograniczoną odpowiedzialnością powstaje kapitał zakładowy, który stanowi sumę wniesionych przez wspólnika wkładów do spółki. Ustawa zastrzega, że minimalny kapitał zakładowy dla spółki z ograniczoną odpowiedzialnością wynosi 5.000 zł. W spółce komandytowej, z racji jej osobowego, a nie kapitałowego charakteru, nie powstaje kapitał zakładowy spółki. Ustawa również nie przewiduje minimalnej sumy wkładów, jakie wspólnicy zobowiązani są wnieść. Natomiast wspólnik nie może całkowicie zrezygnować z wniesienia wkładu do spółki. Może za to swobodnie określić jego wysokość.

4. Udziały w spółce

Udziały w spółce z ograniczoną odpowiedzialnością są zbywalne. Co istotne, można zbyć zarówno część, jak i całość posiadanych przez wspólnika udziałów. Umowa zbycia udziałów wymaga dla swojej ważności podpisów notarialnie poświadczonych. Należy jednak pamiętać, że umowa spółki może stawiać dodatkowe warunki lub wymagania przy zbyciu udziałów. Może wprowadzać zasadę wyrażenia uprzedniej zgody przez spółkę na zbycie udziałów. Wspólnicy mogą też wprowadzić do umowy spółki z o.o. ograniczenia polegające na prawie pierwszeństwa albo na prawie pierwokupu udziałów. Z kolei w spółce komandytowej kwestia ta jest dość istotnie ograniczona. W spółce komandytowej nie ma udziałów w kapitale zakładowym. Zbyciu podlega wyłącznie ogół praw i obowiązków wspólnika wynikających z uczestnictwa w spółce komandytowej. Nie można zbyć jedynie części praw i obowiązków. Czynności tej można dokonać wyłącznie pod warunkiem, że umowa spółki przewiduje taką możliwość. Zgodę na ww. transakcję muszą wyrazić wszyscy wspólnicy.

5. Reprezentacja i prowadzenie spraw spółki

W spółce z ograniczoną odpowiedzialnością istnieją dwa podstawowe organy: Zarząd oraz Zgromadzenie Wspólników. Zarząd prowadzi sprawy spółki i reprezentuje ją na zewnątrz, a także realizuje założenia i plany podjęte przez wspólników spółki na Zgromadzeniu Wspólników. Z kolei spółkę komandytową reprezentują wyłącznie komplementariusze. Komandytariusze nie reprezentują spółki na zewnątrz, mogą natomiast działać w charakterze pełnomocnika. Działanie wbrew tej regule powoduje zmianę zakresu odpowiedzialności komandytariusza. Jeśli reprezentuje on spółkę, jednocześnie ponosi odpowiedzialność za zobowiązania spółki. Dokładnie tak jak komplementariusz – w sposób nieograniczony, całym osobistym majątkiem. Często możemy zauważyć w obrocie, iż komplementariuszem spółki komandytowej jest spółka z ograniczoną odpowiedzialnością. Wówczas uprawnionymi do reprezentowania są członkowie Zarządu komplementariusza – spółki z ograniczoną odpowiedzialnością.

6. ZUS

Jedną z najważniejszych różnic pomiędzy spółką z o.o. a spółką komandytową jest niepodleganie przez wspólników spółki

z ograniczoną odpowiedzialnością obowiązkowi odprowadzania składek na ubezpieczenie społeczne i zdrowotne. Jest to jeden z powodów, dla którego wielu przedsiębiorców decyduje się właśnie na taką formę prowadzenia działalności gospodarczej. Należy jednak pamiętać, że korzyść ta nie dotyczy jednoosobowej spółki z o.o., której wspólnik obowiązkowo podlega ubezpieczeniu społecznemu i zdrowotnemu. Zarówno komplementariusze, jak i komandytariusze, obowiązkowo podlegają ubezpieczeniu społecznemu i zdrowotnemu. Oczywiście, jeśli wspólnik posiada już inny tytuł ubezpieczenia, np. jednoosobową działalność gospodarczą lub umowę o pracę, uiszcza wyłącznie składkę zdrowotną z tytułu uczestnictwa w spółce osobowej.

7. Opodatkowanie

Spółka z ograniczoną odpowiedzialnością jako spółka kapitałowa podlega podatkowi dochodowemu od osób prawnych (CIT). Aktualnie stawka podatku CIT wynosi 9% dla podatków, których przychody osiągnięte w roku podatkowym nie przekroczyły wyrażonej w złotych kwoty odpowiadającej równowartości 1 200 000 euro, lub 15% dla podmiotów niespełniających warunków uprawniających do skorzystania z preferencyjnej stawki 9%.

W przypadku wypłaty zysku wspólnikom w formie dywidendy, jest on opodatkowany ponownie podatkiem dochodowym od osób fizycznych. W przypadku spółki komandytowej, spółka jako podmiot nie jest podatnikiem podatku dochodowego. Podatnikami są natomiast wszyscy wspólnicy spółki komandytowej w wysokości 19% wg stawki liniowej albo według skali 18% lub 32%.

8. Zalety i wady

Niewątpliwą zaletą spółki komandytowej są znacznie prostsze zasady wypłaty zysku przez wspólników. Realizuje się je najczęściej w formie miesięcznych lub kwartalnych zaliczek na poczet zysku. Następnie rozlicza się w skali roku, po zamknięciu roku obrotowego. W spółce z ograniczoną odpowiedzialnością, wypłata zysku ujęta jest w dość sztywne ramy. Wypłata dywidendy co do zasady następuje po zamknięciu roku obrotowego. Jeśli umowa spółki na to zezwala, wspólnikom mogą być wypłacone zaliczki na poczet przewidywanej dywidendy. Ogromną zaletą spółki komandytowej jest jej korzystne opodatkowanie. Spółka komandytowa nie jest podatnikiem podatku dochodowego od osób prawnych. Podatek dochodowy odprowadza się wyłącznie od zysku wypłaconego wspólnikowi. W ten sposób zysk osiągnięty w ramach prowadzonej działalności gospodarczej opodatkowany jest jednokrotnie.

Z kolei w przypadku spółki z ograniczoną odpowiedzialnością niewątpliwą zaletą jest możliwość niepodlegania składkom ZUS. Obowiązuje ją także wyłączenie wspólników spośród grona osób ponoszących odpowiedzialność za zobowiązania spółki.

Niemniej jednak, na każdy nowy biznes należy spojrzeć indywidualnie. W szczególności przyszli wspólnicy spośród porównanych powyżej kwestii powinni wyłonić te, które są dla nich priorytetowe. Powinno to ułatwić wybór – spółka komandytowa czy spółka z ograniczoną odpowiedzialnością.

Autorka tekstu: radca prawny Katarzyna Król

Prowadzi własną Kancelarię Radcy Prawnego z siedzibą w Łodzi, przy ul. Świerkowej 13A. Posiada doświadczenie w obsłudze prawnej i reprezentowaniu przed sądami i organami administracji przedsiębiorców na rynku nieruchomości. Zajmuje się prawem gospodarczym – handlowym, cywilnym, spadkowym oraz prawem pracy. Zajmuje się również zagadnieniami z zakresu inwestycji deweloperskich oraz analizą i sporządzaniem m.in. umów najmu, pośrednictwa. Rozwiązuje problemy z zakresu prawa budowlanego, jak również zagadnienia dot. prawa lokatorskiego (spory z lokatorami; z jednostkami samorządu terytorialnego; procesy odszkodowawcze). Przeprowadza również audyty nieruchomości. Zajmuje się reprezentowaniem klientów w sporach sądowych dotyczących własności nieruchomości (postępowania wieczystoksięgowe, o zasiedzenie; procesy o zniesienie współwłasności, o dział spadku).

Dane kontaktowe:

strona internetowa: www.spolkomaniak.pl

e – mail: k.krol@spolkomaniak.pl

telefon: 535 – 580 – 072

Poproś o konsultację.

W ciągu 24 godzin skontaktuje się z Tobą nasz ekspert

Poproś o konsultację

W ciągu 48 godzin skontaktuje się z Tobą nasz ekspert